近年來,隨著債券市場利率持續下行,銀行、保險等金融機構掀起了一股“補血”狂潮。

Wind數據顯示,2024年商業銀行次級債券的發行規模接近1.90萬億元,其中,二級資本債券及永續債(簡稱“二永債”)的發行規模接近1.67萬億元,創有記錄以來新高。保險公司也通過發債“補血”,2024年的發債規模再次突破千億元大關,同樣創有記錄以來新高。

多位分析人士向證券時報記者表示,當年市場環境下,發債成為掛牌機構融資的重要途徑,而債券市場利率的持續下滑融資成本走低,進一步推動了銀行、保險等金融機構加速發債的進度。

銀行“二永債”發行規模大增

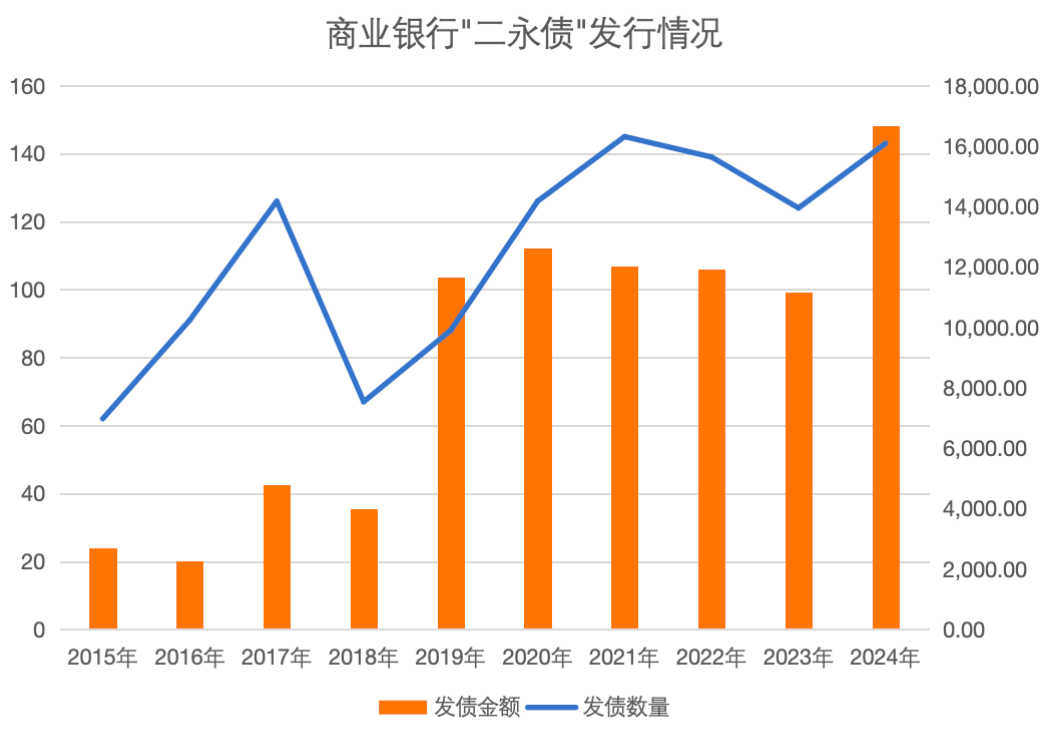

在旺盛的資本補充需求之下,2024年商業銀行“二永債”的發行規模接近1.67萬億元,遠超2022年和2023年的發行規模。

Wind數據顯示,2024年,商業銀行“二永債”合計發行143只,發行總額為16662.9億元,較2023年的11157.9億元以及2022年的11941.55億元實現明顯增長。其中,商業銀行二級資本債券發行總額9615.90億元,永續債發行總額為7047億元。

對于“二永債”2024年發行規模大幅提升的原因,惠譽評級亞太區金融機構評級董事薛慧如向記者表示,中資銀行,尤其是5家全球系統重要性銀行,積極通過發行“二永債”等資本工具補充資本,主要有以下三個方面原因:首先,由于支持實體經濟的需要,銀行需要保持一定的規模擴張或者支持特定行業的貸款重組,從而導致風險加權資產增速上升,但盈利能力的承壓又將制約銀行內生資本的積累速度,由此導致資本壓力上升;其次,大型銀行面臨的資本要求逐步上升,中國5家全球系統重要性銀行的外部總損失吸收能力(TLAC)風險加權比率自2025年1月起應達到16%,自2028年1月起應達到18%;最后,再融資需求也推升了中資銀行的資本壓力。2019年至2022年期間發行的資本工具再融資規模大概在每年1.3萬億元左右,這部分資本工具從2024年開始逐步到期,進一步推升了中資銀行的資本發行需求。

資本是銀行發展生命線,通過合理資本補充,有助于增強銀行風險抵補和信貸擴張能力,并且大行穩健經營利好金融體系穩定等。光大銀行金融市場部宏觀研究員周茂華接受記者采訪時指出,近年來銀行面臨經營環境極具挑戰,由于銀行持續讓利實體經濟,導致普遍內源性資本補充能力有所下降,客觀上需要合理增加外源性資本補充。

值得一提的是,2024年,債券市場利率持續下行,也提高了商業銀行發債的意愿。排排網財富理財師姚旭升對記者指出,2024年債券市場利率持續走低,銀行出于成本考慮,選擇在此時發行“二永債”降低資金成本,降低凈息差收窄的壓力。此外,2024年是商業銀行永續債創設以來的首度贖回期,銀行為保持資本充足率,需要續發“二永債”以替換到期債券。

險企發債規模創新高

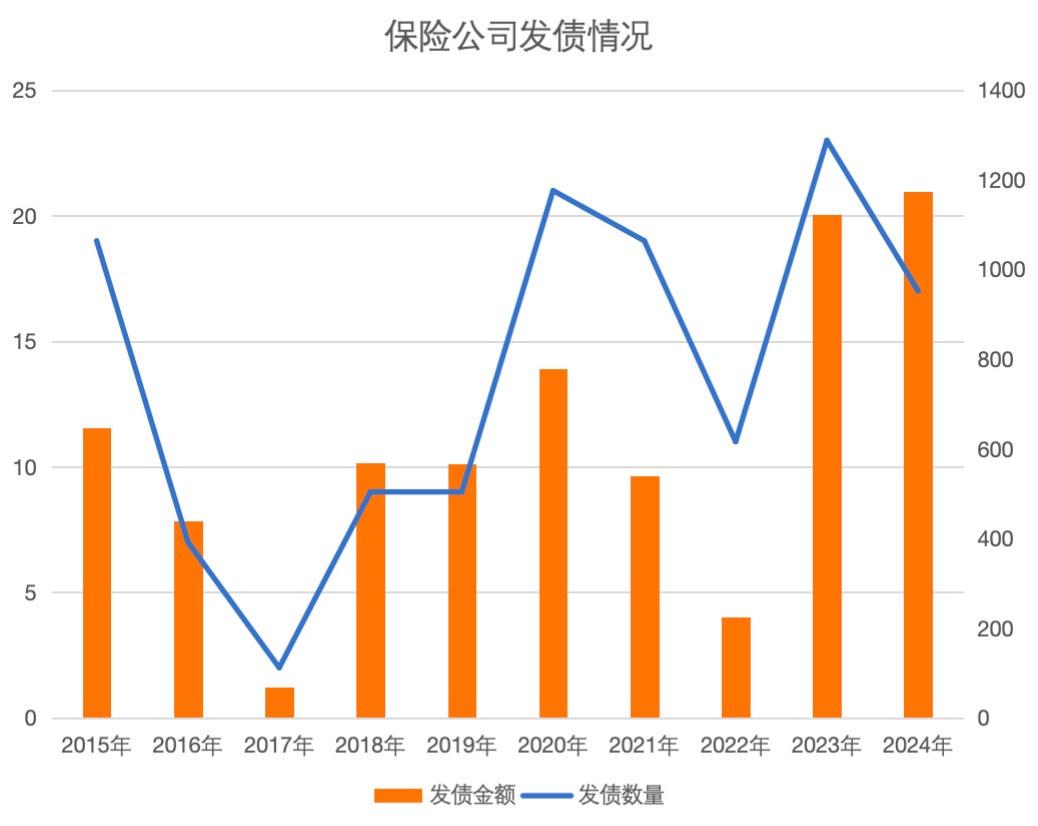

持續的低利率環境和疲軟的市場需求,考驗保險公司提升資本充足率的能力,因此,保險公司也在積極發債“補血”。

Wind數據顯示,2024年,保險公司合計發行17只債券,總發行規模達1175億元,再次超過千萬億元大關。其中,頭部險企是發債主力,中國人壽發行資本補充債350億元,為2024年險企發債單次發債規模最大的一筆;平安人壽、人保財險、新華人壽、平安產險等險企單次發債規模不低于100億元。從保險公司發債的類型看,主要為資本補充債和永續債。

對于保險公司持續大規模發債的原因,惠譽評級亞太區保險機構評級高級董事王長泰向記者表示,由于資本市場波動、持續的低利率環境以及保險需求疲軟,運營盈余增長放緩,導致保險公司在過去兩年中提高償付能力充足性的能力受到抑制。另外,監管層在自2022年1月1日起實施的償二代(C-ROSS)二期修訂了對保險公司核心資本的計算定義。因此,壽險公司在償二代二期實施后的核心償付能力比率普遍下降。一些償付能力緩沖較弱或增長動力較高的保險公司尋求通過發行資本補充債或永續債來加強其綜合或核心償付能力的充足度。

不過,相對于銀行、保險等金融機構,券商2024年的發債規模卻出現縮水。Wind數據顯示,2024年券商境內發債規模為1.31萬億元,相比2023年的1.50萬億元縮水了近1900億元。

對此,優美利投資總經理賀金龍向記者表示,券商發債縮水一方面是基于資本市場盤整,IPO和再融資業務較少,經紀業務下滑,對補充資本需求減弱。另一方面盡管低利率環境下融資成本下降,但相關業務未必可以覆蓋融資成本,并且經過此前密集發債后,券商債務規模并不低,繼續發債將加重債務負擔。另外,在欠缺政策刺激、資本充足率指標滿足監管的情況下,發債動力偏弱也是券商發債規模縮水的原因。

金融機構發債規模或保持高位

在當前市場環境下,不少機構預計,2025年銀行補充資本壓力將有所降低,保險公司發債規模有望保持高位水平。

“2025年商業銀行‘二永債’的發行規模預計將保持穩定,國有大行發行‘二永債’的動力可能有所下降,而股份制銀行和城商行由于資本充足率較低,增發‘二永債’的需求相對旺盛。”姚旭升表示。

持續的低利率環境和疲軟的市場需求將在2025年持續挑戰保險公司提升其資本充足率的能力。對于2025年保險公司發債情況,王長泰認為,一些增長較高或盈利能力較弱的保險公司仍會繼續通過發行資本認可的債務來提高其償付能力充足率。一些專注于銷售長期壽險保單的公司,由于業務的持續增長,在2025年發行永續債來支持其核心資本充足率仍會是必要選項。

姚旭升也表示,2025年保險公司發債規模有望繼續維持在千億元以上,特別是在低利率環境下,險企通過債權融資補充資本的需求依然強烈,永續債的發行規模有望進一步擴容,成為保險公司補充核心二級資本的重要工具。

券商方面,惠譽評級大中華區非銀行金融機構評級董事張榕容預計,2025年券商發債規模很大程度還要看業務成長需求。中國的經濟增長前景將持續影響投資人對資本市場的信心,政府出臺的振興經濟及活躍資本市場措施是否有足夠力度提振股市,將影響券商業務的成長前景和對資金的需求。

校對:陶謙