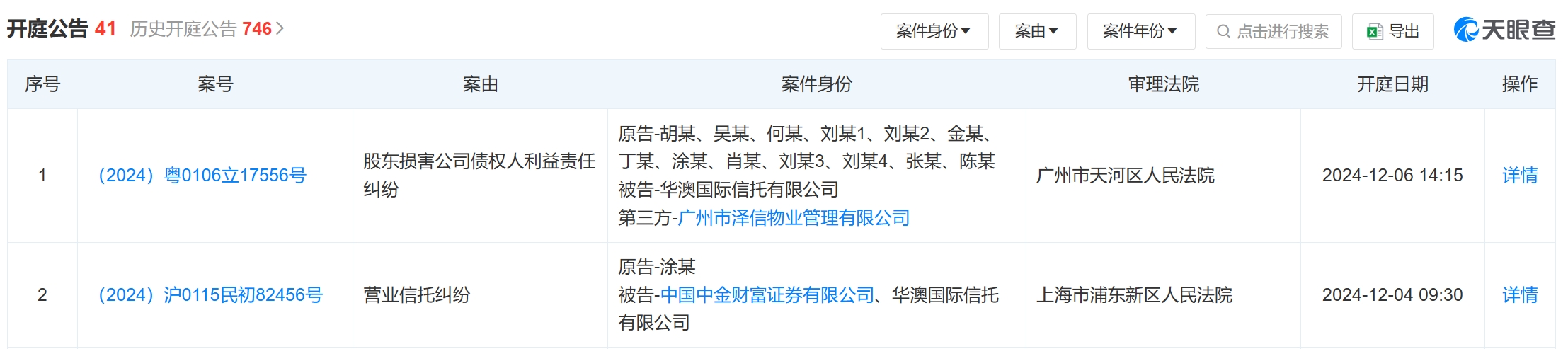

近日,天眼查披露,華澳信托新增兩條開庭信息。

華澳信托為被告方,分別涉及營業信托糾紛和股東損害公司債權人利益責任糾紛兩大案由,上海市浦東新區人民法院和廣州市天河區人民法院將分別在12月4日和12月6日開庭審理上述案件。

圖源:天眼查

圖源:天眼查

界面新聞記者關注到,近期,華澳信托除新增開庭外,其股東方同樣處于水深火熱之中。

據證券時報此前報道,華澳信托控股股東重慶財信企業集團有限公司(下稱:財信集團)預重整得到法院受理,目前已啟動預重整工作。

另一股東重慶融達科技發展有限公司(下稱:重慶融達)則被恒豐銀行重慶渝北支行向重慶第五中級人民法院提出破產申請,案件編號(2024)渝05破申635號。天眼查顯示,2024年10月14日和11月6日,上述案件已進行兩次開庭。

圖片來源:界面圖庫

官網介紹,華澳信托成立于1992年,前身為昆明國際信托投資公司,2009年遷址上海后更名。重慶融達和財信集團現為華澳信托兩大股東,二者分別持股50.01%和49.99%。

天眼查顯示,重慶融達(曾用名:北京融達投資有限公司)實為財信集團全資子公司。因此,華澳信托系財信集團100%控股信托機構。

圖源:天眼查

圖源:天眼查

股東處于預重整階段,華澳信托的日子自然也不好過。

企業預警通顯示,公司連續兩年出現凈虧損,2022年和2023年凈虧損額分別為9.67億元和4.31億元。

圖源:企業預警通

圖源:企業預警通

另據銀行間市場披露的公司未經審計財報顯示,2024年上半年,華澳信托再次凈虧損0.94億元;公司2024年上半年僅實現營收0.07億元,同比下滑超9成。

信托專家廖鶴凱向界面新聞記者表示,華澳信托的經營困局與實際控制人財信集團有較為密切的關系,財信集團的主營業務的9成以上都是地產,財信集團的業務形態決定了華澳信托的業務深度綁定房地產。

“在房地產業深度調整的過程中,華澳信托房地產業務占比依然接近一半,且已有不少項目出現流動性問題,導致司法頻繁介入,其中可能的管理責任、帶來的不良損失和業務的實際停滯,均對華澳信托持續經營產生影響。”廖鶴凱表示。

據天眼查數據,當前,財信集團被執行金額已近60億元,但全部未履行。公司于2024年5月被上海長寧區法院認定為失信執行人,失信行為系“公司有履行能力而拒不履行生效法律文書確定義務”,公司實控人盧生舉則被限制高消費。

2023年報中,華澳信托披露,報告期內,公司新增8筆股權凍結事項。股東財信集團和重慶融達所持公司100%股權被采取訴訟保全措施,共對應出資額25億元。

此外,2023年,華澳信托固有業務及信托業務也均涉及重大未決訴訟案件,涉訴金額合計將近30億元。

從信托資產規模看,近幾年,華澳信托管理的信托資產規模出現“斷崖式”下滑,至2023年末,信托資產僅剩230.78億元,而在2019年底時,公司在管規模還一度在千億元以上。

不過,即便規模已嚴重“縮水”,截至2023年末,華澳信托投向房地產類的信托管理規模為98.80億元,仍占公司信托業務分布首位,占比接近總規模一半。報告期內,華澳信托共計對13個信托項目完成清算,但全年未有信托項目新增。

信托業務經營陷入“萎靡”情況下,自營“壓艙石”業務也是隱患重重。截至2023年末,公司自營資產不良率高達55.34%,不良資產總規模52.27億元,分別較期初有所增加,且在企業預警通統計的同業排名中墊底。

截至2023年末,公司自營資產僅剩40.35億元,連續兩年出現“縮水”。從自營資產分布看,公司其他應收款占比超7成;第二大資產投向為債權投資,占比17%左右。

此外,2023年,華澳信托自營貸款僅兩個貸款對象,分別為浙江禹匯商貿有限公司、寧波豪程石化有限公司,但還款情況顯示,兩家企業貸款本息均已逾期。