近日,樓市再出強刺激,存量房貸利率平均降幅高達0.5%,二套房貸首付比例降為和首套相同水平,A股迎來久違的普漲行情。

同樣受到地產政策的提振,今年以來國內已上市5只保障性租賃住房Reits的漲勢也十分顯著,平均漲幅高達22.02%。

01

小眾的Reits基金迎來高速增長

Reits自首批基金2021年成立以來,一直是國內小眾的基金品種。今年再次受到市場的關注,主要源于其亮眼的市場表現。自今年初以來,中證Reits全收益指數 (932047.CSI) 漲幅9.61%,表現明顯好于A股、債券等資產。究其原因,一方面,今年來股票市場表現弱勢,且利率持續下行,在當前資產荒的時點,Reits作為類紅利資產配置的補充,具備投資的價值。另一方面,來自于政策支持態度明顯,Reits投資環境逐步改善。

回顧國內Reits基金的發展歷程,2021年6月,中國首批9只基礎設施公募Reits上市,共募資314億元,資產類型涵蓋生態環保、園區、交通、倉儲物流等。

隨著政策的導向越來越明顯,Reits迎來快速發展。7月 26日,國家發改委發布《 國家發展改革委關于全面推動基礎設施領域不動產投資信托基金( Reits)項目常態化發行的通知 》(簡稱“1014號文”),標志著具有中國特色的基礎設施Reits正式邁入常態化發行的新階段。

進入2024年,公募Reits發行節奏有所加速,截至9月共計發行13只Reits。其中 2024年新增品類,消費基礎設施類Reits發行6只。分年度看,2021 年/2022年/2023年/2024 年前9個月發行數量分別為11、13、5、13只。截止2024年9月初,我國共有42只公募Reits基金上市,發行規模共計 1277.47億元,當前總市值1257.99億元。

已上市的42只Reits基金產品,按照項目屬性分為產權類與特許經營類,二者最核心的區別在于,產權類REITS對于其底層項目擁有所有權,意味著基金存續期屆滿,底層資產還在,還可以續期,底層資產還有可能增值;相比較而言,特許經營類REITS對于底層資產只擁有經營權并無所有權,基金期限屆滿后經營權消失,基金凈值歸零。

進一步細分,按照資產類型,目前已經上市42只Reits基金包括7類資產類型,分別為保障性租賃住房、生態環境、園區基礎設施、能源基礎設施、交通基礎實施、消費基礎設施、倉儲物流。

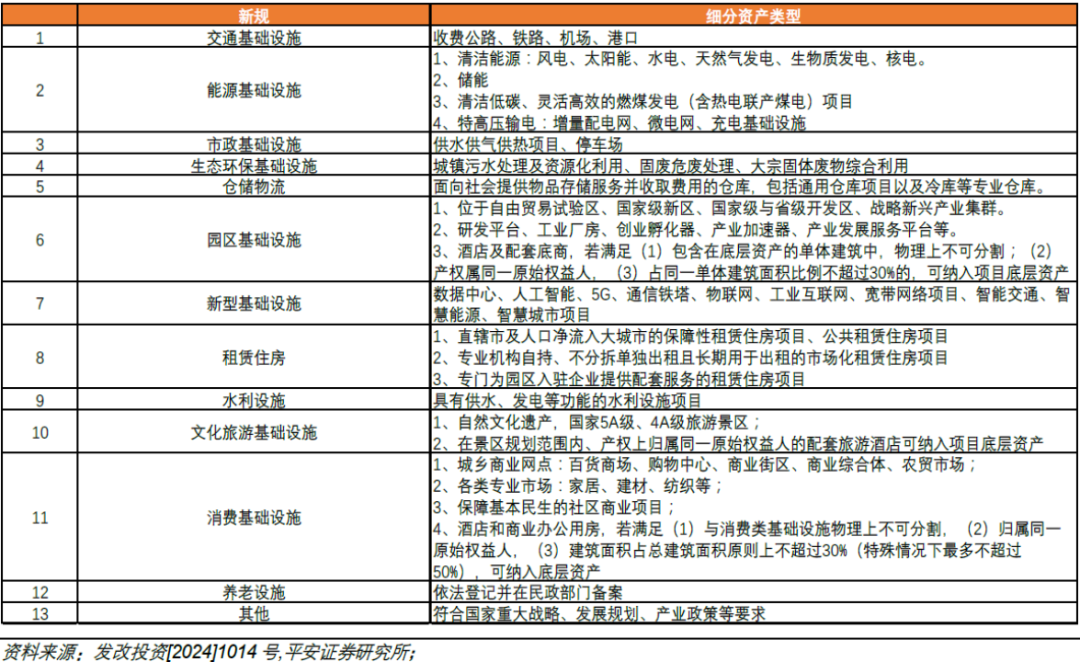

隨著政策的支持,未來Reits基金涵蓋資產類型的范圍將不斷擴充。1014號文的發布,將現有的Reits項目從原有的7個行業類型擴大至13個,在原有基礎上擴充了養老、市政、新型基礎設施、水利、文旅等。

02?

警惕分紅與估值的坑

Reits作為公募基金產品,封閉式運作,其投資收益來源是什么,與常規公募基金有何不同?

Reits基金的投資收益首先考慮現金分紅。作為類紅利資產,Reits設置了強制分紅條款,即收益分配比例不低于合并后基金年度可供分配金額的 90%。

那么,股息率的高低是否能夠作為Reits基金投資決策的主要參考?

以最新股價計算2023年及之前上市的Reits基金的平均分紅率達到6.92%,其中產權類平均分紅率4.83%,特許經營權類平均分紅率高達9.71%,這一比例相較于高股息資產不遑多讓。但是,這并不意味著特許經營權類Reits的投資價值高于產權類REITS。

上述有提及,特許權類Reits與產權類Reits對于底層資產所有權的差異,導致了二者的估值定價體系存在差異。

特許經營權類因為對底層資產沒有所有權,導致資產價值會隨著時間而逐步降低,且在特許經營權到期后,資產價值歸零,因此需要相對較高的分紅收益率以彌補到期后資產價值歸0。

而產權類Reits的收益主要來源于租金收入和資產的潛在升值,到期后資產還有價值,至少不會歸0,因此分紅收益率通常較低。

那么,如果不能以分紅率作為參考,應該看什么指標?每只Reits基金設立均會有一個初始內部收益率指標,可以衡量項目投資效益,且隨著基金持續運營,可以計算實際的內部收益率。一些REITs分紅派現率看上去挺高的,但IRR卻極低,這種就大概率不是好項目了。所以說投資REITs決不能簡單的看它的分紅率。

但是,內部收益率作為Reits基金估值息息相關的指標,由于Reits基金估值難度大,以內部收益率作為參考也會存在一些坑。

Reits基金的第二塊收益來源是資本增值,即通過低買高賣在二級市場獲利。回顧我國Reits公募基金在二級市場過往3年的走勢,經歷了2021、2022年大幅上漲導致基金大幅溢價之后,2023年大幅下跌導致大幅折價,暴漲暴跌的過程,國內Reits的投資邏輯從稀缺性走向價值回歸再到市場均衡。

那么何為折價、溢價?與股票價值類似,REITS的市值與估值的比值,就可以得到折溢價率這一非常直觀的指標。那既然這么直觀,投資者是否可以僅憑折溢價指導Reits的交易?顯然沒這么簡單。

事實上,Reits基金的估值,是由基金管理人雇傭第三方機構,每半年評估一次,且評估費用通常不低。目前,國內Reits普遍采用的估值方法是收益法中的報酬資本化法。這一高深的估值方法,實際熟悉股票價值投資的都清楚,也被稱為DCF。

DCF考慮的核心因素是分子端未來各期的現金流、經營期限,以及分母端的折現率。高大上的估值模型局限性也太多。首先,對于未來20年甚至更長周期的底層資產經營的收益、現金流存在諸多不確定性而難以預估。其次是分母的折現率,也存在諸多假設和主觀預設,評估機構往往對于折現率的取值差之毫厘估值結果卻謬以千里。

同樣,參照股票PE、PB相對估值方法,Reits基金有P/FFO、P/NAV等等方法。其中P為當前價格,NAV類似于資產凈值,FFO類似于凈利潤。

投資者有諸多的估值方法可以作為參考,判斷基金的折溢價情況。但是,如果連資產價值都難以估量,那么折溢價也就同樣不靠譜了。

在政策的呵護下,國內公募Reits過去三年迎來了快速增長。然而需要正視的是,國內公募Reits仍是上市不足三歲的“新生兒”,產品期限卻大都在20年以上,需要在時間的土壤上茁壯成長,一點一滴去實現長期高比例的穩定分紅以及資本增值空間這雙重回報。

對于投資者而言,選擇合適有價值的Reits并不是一件簡單的事情,當前市場也并沒有Reits的ETF產品,投資者可以通過一鍵打包經專業的基金經理精心篩選過的Reits品種。

當前階段,投資者還是要從底層資產的本質出發。準確地把握行業趨勢、政策環境、實際經營情況、現金流、潛在經營風險等等各方面因素,才能盡量確保不踩坑。