編者按:隨著五大上市險企出齊半年報,這個頭頂“長期資金”“耐心資本”光環的典型市場主體,也聚集了更多投資者的目光。

上半年,上市險企何以業績高增?險資正在馳援A股嗎?新準則下,險企又該如何贏取新挑戰?透視險企半年報,投資者或許能找到想要的答案。

證券時報記者 鄧雄鷹 劉敬元

上半年,負債與投資雙輪發力,推動上市險企中期業績超預期增長。

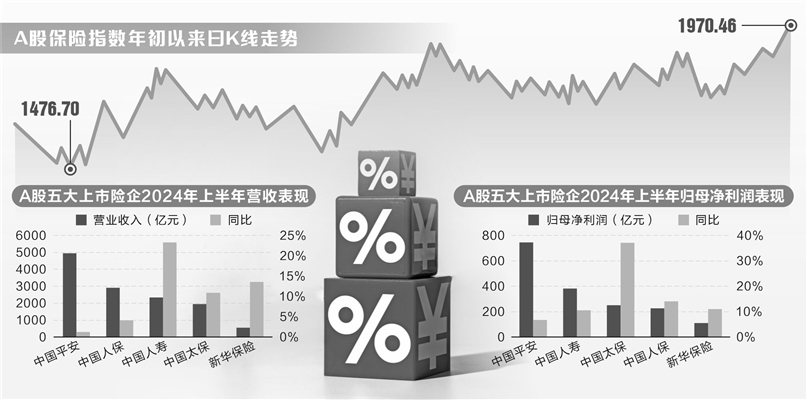

證券時報記者統計的數據顯示,2024年上半年5家A股上市險企實現營業收入1.27萬億元,同比增長7.4%;實現歸母凈利潤1718億元,同比增長12.5%。受益于凈利表現強勁,其中4家險企擬中期分紅總計270億元。

半年報顯示,在新會計準則影響下,投資情況對上市險企財報的影響更加顯著。同時,作為市場上長期資金的代表,多家上市險企在發布中期業績時表示,權益投資一直是投資組合中的重要部分,在低利率、資產荒的背景下,權益資產配置的重要性在提升。

雙輪發力驅動業績大增

具體來看,上半年,中國平安、中國人壽、中國太保、中國人保、新華保險分別實現歸母凈利潤746.19億元、382.78億元、251.32億元、226.87億元、110.83億元,對應增幅分別為6.8%、10.6%、37.1%、14.1%、11.1%。

綜合半年報數據分析,上市險企達成超預期業績,主要受益于負債端企穩回升和資產端的投資業績表現亮眼。

從負債端來看,居民保障性需求上升、產品結構優化,疊加預定利率下調、銀保渠道實施報行合一,推動上市險企營收和利潤率探底回升。

受報行合一和預定利率下降影響,險企新業務價值普遍明顯上升。例如,上半年平安壽險及健康險業務新業務價值為223.20億元,同比增長11.0%,其中代理人渠道新業務價值同比增長10.8%,人均新業務價值同比增長36.0%。中國人壽、太保壽險、人保人身險板塊以及新華保險新業務價值則分別同比增長18.6%、22.8%、115.6%、57.7%。

相較負債端的壓艙石作用,投資端的表現成為了上市險企利潤大增的另一大驅動力,且由于新會計準則實施,投資表現對險企的利潤影響更加突出。

在新金融工具準則下,更多金融資產分類為FVTPL(以公允價值計量且其變動計入損益),從而導致上市險企凈資產和凈利潤波動變大。同時,利率下行帶來歸類為TPL的債權類資產上漲,加上受益于早期布局的價值股票賽道,這部分資產在今年上半年獲取了結構性上漲機會,從而增厚了投資收益。

以中國太保為例,上半年該公司實現利潤總額293.95億元,其中投資收益貢獻68.93億元,同比增長57.5%;公允價值變動收益貢獻209.45億元,同比增長292.7%。相較去年同期,這兩項數據總值大幅增加181.29億元。2022年上半年至2024年上半年,公允價值變動收益在太保利潤總額中的占比分別為-4.47%、23.23%、71.25%,顯示投資波動對上市險企的利潤具有重大影響。

投資表現對于新華保險的業績影響也非常明顯。上半年,該公司實現利潤總額119.28億元,公允價值變動收益貢獻達到147.81億元,同比增長109.92%。

中國太保首席投資官蘇罡在公司業績會上表示,上半年股票市場先揚后抑,整體表現欠佳,但結構性機會也帶來了一定回報。

他進一步解釋,公司一直堅持權益資產的主動管理,因此上半年取得了比較明顯的超越市場基準的業績,疊加利率下行帶來的債券上漲,TPL類金融資產公允價值變動大幅提升,帶動總投資收益率同比提升0.7個百分點。同時,公司長期以來一直聚焦股息價值策略,持續增加相關配置,這類資產主要進入OCI類資產(以公允價值計量且其變動計入其他綜合收益),因此上半年帶來的公允價值變動損益也顯著提升了綜合投資收益率,同比上升0.9個百分點。

股票持倉市值增逾千億

據證券時報記者統計,截至2024年6月末,5家A股上市險企投資資產合計16.7萬億元,持倉股票市值合計1.24萬億元,較去年末增加1024億元,增幅為9%。

數據顯示,上半年多數上市險企均實現了總投資收益上升。其中,中國平安保險資金組合實現總投資收益979.83億元,同比增長223%;中國太保、新華保險分別實現總投資收益560.37億元、316.13億元,同比增長均超過40%;中國人壽總投資收益為1223.66億元,顯然高于去年同期的814.43億元,但由于與新金融工具準則相關的去年上半年投資業務數據未重述列報,因此相關數據不具有可比性。

收益率方面,總投資收益率和凈投資收益率呈相反方向變動。例如,中國太保上半年未年化的凈投資收益率為1.8%,同比下降0.2個百分點,但公司未年化的總投資收益率達到2.7%,未年化的綜合投資收益率則達3%,分別同比增長0.7、0.9個百分點;新華保險凈投資收益率為3.2%,同比下降0.2個百分點,但總投資收益率、綜合投資收益率分別達4.8%、6.5%,同比增長1.1、1.8個百分點。

總體來看,凈投資收益率下降主要是受利率下行影響,存量資產和新增固定收益資產到期收益率下降。而總投資收益率上升,主要原因是TPL資產市值有所提升,包括高股息等TPL權益資產市值增長,以及利率下行帶來的TPL債券市值增長。

值得注意的是,各家險企計算投資收益率的口徑存在差異。例如,上半年,中國平安在計算綜合投資收益時,剔除了支持壽險及健康險業務的以公允價值計量且其變動計入其他綜合收益的債權投資的公允價值變動1510.1億元,剔除部分比其公布的綜合投資收益(1267億元)還高。可見,中國平安公布的綜合投資收益率比較保守,與之類似的還有中國太保。

此外,上半年,中國人保總投資收益率、凈投資收益率分別為4.1%、3.8%,較去年同期高基數均有所下降,但在同業中的表現仍然較好。

關注股市長期配置價值

作為市場上長期資金的代表,多家上市險企在近期公布中期業績時,都表達了對股票市場的看法,涉及估值、政策面、行情趨勢等,并分享了投資策略。

“目前,我們認為股市整體估值處于市場低位,具備長期配置價值。”中國人壽副總裁、首席投資官劉暉稱。

政策面上,劉暉提到,一系列推動資本市場改革的監管新規陸續出臺,對于促進資本市場生態改善、提升長期回報水平有積極意義。中國人保副總裁才智偉也提到,新“國九條”的出臺,進一步夯實了資本市場的制度基礎,也進一步推動A股市場長期向好。

從趨勢上看,市場機會或仍是結構性的。蘇罡預計,下半年國內資本市場大概率維持震蕩格局,不排除會孕育新的結構性機會。劉暉表示,在高質量發展、扎實推進新質生產力大發展的大背景下,科技創新、先進制造、綠色發展等領域蘊含著豐富的長期投資機會。

多家巨頭險企表示,權益投資一直是投資組合中的重要部分,在低利率、資產荒的背景下,權益資產配置的重要性在提升。在投資思路方面,均衡配置與提升權益投資穩健性成其共識,高股息、新質生產力則是被普遍提及的投資方向。

中國平安首席投資官鄧斌稱:“公司的資產配置是多維度的啞鈴型配置,除以長久期利率債作為壓艙石外,還包括成長型的資產。在成長型資產中,一部分是高分紅高股息的價值型股票,一部分是成長型股票。這幾個維度都不能偏廢。”

鄧斌表示,高分紅股票的市值遠遠無法體現實際的企業價值,公司以這些投資為“陣”,壓住了陣腳,后續更關心的是新質生產力發展帶來的機會。他介紹,中國平安在投研過程中大量接觸了科技企業、科學家等資源,看到這些人和公司的動能非常足,未來將緊跟國家戰略,做好新質生產力相關領域的配置。

另外,劉暉還介紹了中國人壽的權益投資策略。“公司將堅持穩健均衡的投資倉位結構,堅持分散多元的投資策略,強化絕對收益導向,加大高股息股票的配置,提升權益投資的穩健性。”劉暉表示,同時堅持著眼長遠的投資布局,發揮保險資金長期資金、耐心資本的優勢,踐行長周期考核理念,適時適度開展逆勢投資、跨周期配置,在市場普遍樂觀的時候關注風險因素,在市場普遍悲觀的時候尋找邊際利好,積極買入跌出性價比的優質股票。