(感謝申萬宏源證券、東北證券相關營業部對本調查的支持。上圖為部分調查結果)

(感謝申萬宏源證券、東北證券相關營業部對本調查的支持。上圖為部分調查結果)

——上海證券報·2024年第三季度券商營業部投資顧問調查報告

□ 投顧對A股三季度走勢預判持謹慎樂觀態度,六成投顧看漲A股。在市場運行格局方面,多數投顧認為三季度A股將會呈現先跌后漲的走勢。從投資熱點上看,三季度投顧最青睞的仍然是科技成長股

□ 在大類資產配置方面,股票、基金等權益類資產仍是三季度投顧眼中最值得配置的資產。不過,認為應主要配置權益類資產的投顧占比不到三成,較上季度明顯下降。此外,24%的投顧建議配置債券,較上季度提升了8個百分點

□ 今年二季度,A股賺錢效應減弱,高凈值客戶盈利占比較上季度明顯下降,僅有33%的高凈值客戶實現盈利。展望三季度,近七成高凈值客戶擬持股觀望,7%的高凈值客戶擬加大對股市的資金投入

◎記者 孫越

調查結果顯示,本次受訪的投顧對三季度A股市場仍充滿信心,六成投顧表示看漲A股市場。從配置上看,投顧在三季度最看好的投資主線仍是科技成長股。

今年二季度,隨著各項政策密集出臺,一度帶動A股市場交易活躍,但在小幅反彈后市場情緒再度降溫,市場整體波動加劇,高凈值客戶盈利難度加大,僅有33%的高凈值客戶實現盈利。展望三季度,近七成高凈值客戶擬持股觀望。

期待穩增長政策持續發力

與二季度相比,投顧群體對三季度的宏觀經濟預期趨向保守,不過,投顧對三季度流動性整體預期仍是“趨于寬松”。政策因素仍是投顧眼中影響股市走勢的首要因素,多數投顧認為,穩增長政策持續發力將是推動三季度股市走強的主要動因。

對匯率的關注度上升

在本次調查中,對三季度宏觀經濟形勢預期持“中性”和“樂觀”態度的投顧占比合計為37%;認為經濟增速將較二季度上升和持平的投顧占比為49%,其中37%的投顧預期三季度經濟增速將較二季度上升,認為經濟增速與二季度持平的投顧占比為13%。

政策因素仍是投顧眼中推動股市走強的首要因素。調查顯示,19%的投顧認為穩增長政策持續發力將是推動三季度股市走強的主要動因;16%的投顧認為推動股市走強的主要因素是經濟增速穩定;14%的投顧認為外資對A股配置力度加大是推動三季度股市走強的主要動因。

與此同時,關注人民幣匯率波動的投顧占比較上季度明上升。調查顯示,17%的投顧認為,人民幣匯率波動是影響三季度A股市場的重要因素,較上季度上升10個百分點。此外,25%的投顧認為,經濟下行壓力仍然較大是影響三季度A股市場的重要因素,較上季度上升1個百分點;19%的投顧認為,上市公司業績狀況是影響三季度A股市場的重要因素,與上季度持平。

存量資金博弈成主流

本次調查顯示,投顧對三季度流動性的整體預期仍是“趨于寬松”。具體來看,56%的投顧預期三季度流動性政策取向是中性偏松或放松,較上季度下降6個百分點;預期三季度流動性取向是中性偏緊及收緊的投顧占比合計為36%,較上季度上升17個百分點。

在股市流動性方面,投顧的主流看法仍是存量資金博弈。其中,56%的投顧認為市場仍是存量資金博弈,較上季度下降8個百分點;認為場外資金將進一步流入股市的投顧占比為14%,較上季度下降16個百分點;認為市場面臨諸多不確定性,資金將流出股市的投顧占比為19%,較上季度上升9個百分點。

在今年7月的貨幣政策會議上,美聯儲宣布聯邦基金利率的目標區間仍維持在5.25%至5.5%之間,保持不變。同時,美聯儲主席鮑威爾表示,美聯儲可能會在今年9月會議上宣布降息。

在多數投顧看來,美聯儲貨幣政策的變動會對A股市場走勢產生一定的影響。53%的投顧認為,美聯儲降息可能會引發資本流出美國,對A股造成短期波動;還有39%的投顧認為,因為A股的投資者結構及相對封閉的環境,美聯儲降息不會對A股造成影響。

新“國九條”釋放嚴監管信號

今年4月,國務院發布資本市場新“國九條”,圍繞強監管、防風險、促高質量發展三大主線,資本市場“1+N”政策體系加速落地。

在新“國九條”提出的相關措施中,嚴格上市公司持續監管是投顧最為關注的措施。其中,有24%的投顧最關心嚴格上市公司持續監管;22%的投顧關注嚴把發行上市準入關;15%的投顧關注加強交易監管。此外,加強證券基金機構監管、加大退市監管力度、大力推動中長期資金入市等舉措也獲得投顧較多關注。

本次調查中,投顧認為新“國九條”進一步推動了市場向大盤價值風格的轉換,其中46%的投顧認為將利好高股息紅利資產;31%的投顧認為利好中字頭大盤股;12%的投顧認為利好新質生產力等新興板塊。

六成投顧看漲三季度A股行情

投顧對A股三季度走勢謹慎樂觀,有六成投顧看漲A股。從板塊選擇上來看,投顧在三季度最看好的投資主線是科技成長股。而伴隨著今年二季度高股息個股屢創新高,高凈值客戶對該板塊的配置意愿有所下降。

預期三季度A股先跌后漲

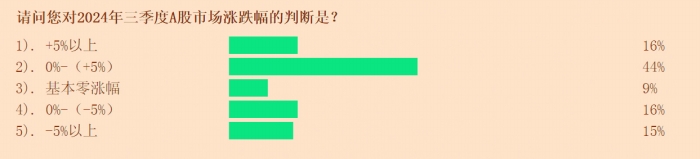

展望2024年A股市場三季度走勢,有六成投顧表示看漲。其中,44%的投顧認為,大盤的漲幅介于0%到5%,較上季度下降4個百分點;16%的投顧認為大盤的漲幅在5%以上,較上季度下降6個百分點;認為大盤會下跌的投顧占比為31%,較上季度上升8個百分點。

在股市的運行節奏方面,投顧普遍認為,市場不會出現明顯單邊下跌或單邊上漲的走勢。其中,29%的投顧認為,大盤將呈先跌后漲的走勢,占比最高,較上季度上升3個百分點;28%的投顧認為,三季度A股市場將反復震蕩,部分板塊大漲,較上季度下降12個百分點;8%的投顧認為,大盤將會沖高回落,較上季度下降5個百分點。

在三季度指數波動區間的預測方面,有55%的投顧預計,上證綜指運行上限將在3100點附近,這一占比較上季度上升15個百分點;認為運行上限在3200點附近的投顧占36%,較上季度下降8個百分點。

調查顯示,年輕投顧對三季度A股走勢和漲幅更樂觀。對于今年三季度A股走勢,在從業時間為10年以上的投顧中,有59%的投顧認為三季度A股市場有望上漲,較上季度下降12個百分點;在從業時間1年至5年的投顧中,看漲三季度A股行情的投顧占比達到了62%。

看好科技成長板塊

投顧在三季度最看好的投資主線仍是以人工智能為代表的科技成長股。具體來看,科技成長股受到48%的投顧青睞,與上一季度基本持平,遠遠領先其他板塊;新能源受到15%的投顧青睞,較上季度下降2個百分點;煤炭、化工、有色等周期板塊受到11%的投顧青睞,較上季度下降1個百分點。

調查結果顯示,不同從業年限的投顧對板塊配置的偏好有所不同。在從業時間為1年至5年的投顧中,37%的投顧看好科技成長股,排名所有選項首位。而在從事投顧業務超過10年的資深投顧中,41%的投顧看好周期股,35%的投顧看好科技成長股。

今年二季度,地產板塊受政策利好刺激展開反彈。調查顯示,29%的投顧判斷地產板塊仍將處于調整階段,占比最高;20%的投顧認為難以判斷。此外,14%的投顧認為地產股整體估值合理,9%的投顧認為地產板塊中的部分股票具有估值吸引力。

高股息板塊配置意愿有所下降

今年二季度,主打穩健防守、高股息的紅利資產成為資金追捧的“香餑餑”。在申萬一級行業中,銀行、煤炭、公用事業板塊漲幅排在前三。不少高凈值客戶在二季度加大了對高股息板塊的配置力度。展望三季度,投顧對高股息個股的估值產生分歧,投資者的配置意愿較上一季度有所下降。

從估值角度來看,逾四成投顧認為高股息板塊個股估值合理或具有吸引力。其中,24%的投顧認為高股息板塊中的部分股票具有估值吸引力;19的投顧認為目前高股息板塊調整到位,估值合理。同時,還有25%的投顧認為,目前高股息板塊估值較高,將處于調整階段;12%的投顧認為該板塊的估值依然偏高。

從配置意愿上來看,59%的投顧表示,在未來一個季度,其客戶計劃適量配置高股息個股,較上季度減少10個百分點;19%的投顧表示,客戶不準備配置高股息個股,較上一季度上升9個百分點。

在高股息板塊中,投顧最看好公用事業、石油石化等板塊。具體來看,32%的投顧看好央企國企;27%的投顧看好公用事業板塊;16%的投顧看好煤炭、石油等資源類板塊;6%的投顧看好以銀行、保險為代表的金融板塊。

權益資產仍最具配置價值

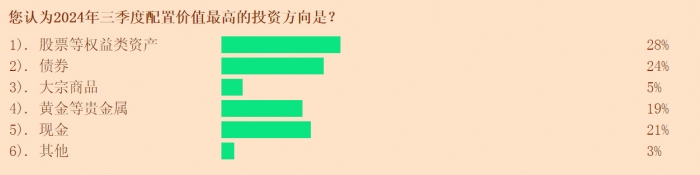

調查顯示,在大類資產配置方面,雖然股票、基金等權益類資產仍是三季度投顧眼中最值得配置的資產,但認為應主要配置權益類資產的投顧占比不到三成,較上季度明顯下降。相比之下,建議配置債券資產的投顧占比明顯上升,達到24%,較上季度提升了8個百分點。

提高債券配置比例

相比二季度,將股票、偏股型基金等權益類資產作為三季度主要配置方向的投顧占比為28%,比上季度下降了16個百分點。

與此形成對比的是,今年以來,隨著國債投資熱度迅速升溫,不論是儲蓄式國債還是超長期特別國債均受到資金熱捧,銷售頻頻出現“日光”“秒空”的景象。三季度,高凈值客戶對債券的配置也有所增加。認為三季度應該配置債券資產的投顧占比為24%,較上季度上升了8個百分點。

具體來看,55%的投顧表示,超長期特別國債具備一定的投資價值;12%的投顧表示,超長期特別國債非常具有投資吸引力。在投資國債的高凈值客戶中,也以購買超長期特別國債為主。其中,29%的投顧表示,高凈值客戶主要購買了30年期超長期特別國債;18%的投顧表示客戶主要購買了20年期超長期特別國債。

此外,19%的投顧建議投資者應配置黃金等貴金屬,較上季度下降了2個百分點;建議三季度應持幣的投顧占比為21%,較上季度上升了11個百分點。

基金吸引力有所下降

本次調查結果顯示,公募基金產品吸引力有所下降,認為三季度公募基金產品吸引力相較股票下降的投顧占比為61%,較上季度上升了8個百分點。

從投顧所反饋的高凈值客戶二季度基金投資規模變動情況看,有66%的投顧表示,高凈值客戶贖回了基金,較上次調查上升了3個百分點。在贖回基金的客戶中,投顧表示47%的客戶贖回了偏股型基金,較上次調查上升了1個百分點;在認購基金的客戶中,34%的投顧表示客戶選擇認購ETF基金。

今年二季度,寬基指數型ETF產品發行持續活躍。對于寬基ETF的大量發行,32%的投顧表示,寬基ETF的發行有利于資本市場增強流動性;23%的投顧認為有利于吸引長線資金。

主題性投資思路最受推崇

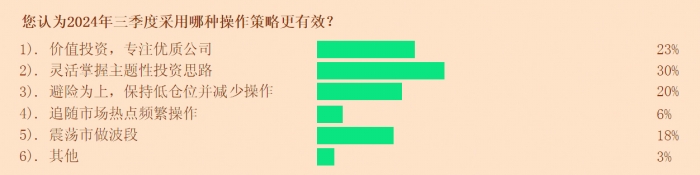

在三季度的操作策略方面,靈活掌握主題性投資思路最受投顧推崇。此外,相較上個季度,投顧的投資建議更顯謹慎,建議客戶保持低倉位并減少操作的投顧占比大幅增加。

數據顯示,30%的投顧建議投資者在三季度靈活掌握主題性投資思路,該項占比最高,較上次調查下降了2個百分點;23%的投顧建議投資者在三季度應該選擇價值投資,專注于投資優質公司,較上次調查下降9個百分點;20%的投顧建議投資者應該在三季度避險為上,保持低倉位并減少操作,較上次調查上升了11個百分點。

三成高凈值客戶盈利

二季度,市場震蕩幅度加大,增加了投資者的盈利難度。高凈值客戶的盈利比例較上季度大幅下降,僅有33%的高凈值客戶實現盈利。展望三季度,近七成高凈值客戶擬持股觀望,7%的高凈值客戶擬加大對股市的資金投入。

近半數高凈值客戶倉位在四成以上

調查結果顯示,33%的高凈值客戶在今年二季度實現盈利,較上季度下降22個百分點。其中,7%的高凈值客戶盈利高于30%;20%的客戶盈利幅度在0%至30%,較上次調查下降了28個百分點;6%的高凈值客戶盈利幅度在0%至10%。

回顧今年二季度客戶的調倉操作,39%的高凈值客戶選擇了持倉不動,該項占比最高;24%的客戶選擇小幅加倉,20%的客戶選擇小幅減倉。

在倉位方面,二季度,30%的高凈值客戶的倉位在六成至八成之間,占比最高,較上個季度下降4個百分點;17%的高凈值客戶倉位在四成至六成,較上季度上升2個百分點;21%的高凈值客戶的倉位為一成至兩成,較上季度上升2個百分點;9%的高凈值客戶倉位低于一成,較上季度下降2個百分點。

二季度,高股息板塊出現大幅上漲。調查顯示,有43%的高凈值客戶在二季度對該板塊進行了減倉操作,其中大幅減倉的高凈值客戶占比為12%,小幅減倉的占比為31%。此外,有17%的客戶沒有進行調倉,選擇繼續持股;還有21%的客戶選擇小幅追加倉位。

近七成高凈值客戶擬持股觀望

展望三季度,高凈值客戶以持股觀望為主。其中,66%的高凈值客戶擬持股觀望,17%的高凈值客戶擬減倉,7%的高凈值客戶擬加大對股市的資金投入。

在那些想要增加入市資金的客戶中,資金來源主要是現金存款,占比為41%,較上季度下降3個百分點;其次是贖回銀行理財、貨幣基金、債券基金,占比為32%。在從股市撤資的客戶中,資金去向主要是期限以年計或更長期限的銀行理財產品和定存,占比為35%,與上季度基本持平。

從受訪投顧所服務的高凈值客戶的操作風格看,進取型客戶占21%,較上季度下降2個百分點;平衡型客戶占65%,較上季度上升1個百分點;還有14%的客戶為保守型,較上季度增加2個百分點。

高股息港股獲青睞

隨著二季度港股市場出現回暖,高凈值客戶對港股的投資價值預期有所提升。本次調查結果顯示,68%的投顧認為港股具有投資吸引力;認為港股投資價值一般的投顧占比,由上季度的13%下降至12%。

調查顯示,65%的高凈值客戶在二季度通過港股通投資港股。其中,18%的客戶加大了港股投資,比上個季度下降2個百分點;21%的客戶基本保持原有倉位,比上個季度增加1個百分點。

從高凈值客戶青睞的港股標的來看,28%的高凈值客戶選擇了以銀行為代表的高股息藍籌股,該項占比最高,比上季度上升1個百分點;24%的高凈值客戶選擇了在港上市的人工智能等科技龍頭股,比上季度下降5個百分點;21%的高凈值客戶選擇了騰訊等A股不具備的標的,比上季度下降2個百分點。

結 語

調查結果顯示,投顧對今年三季度宏觀經濟的看法持謹慎樂觀態度。在中觀層面,多數投顧認為A股有望呈現先跌后漲的格局。微觀層面,投顧在三季度最看好的投資主線仍是科技成長股,同時對周期股的關注度較上季度有所降溫。隨著高股息板塊不斷創出新高,部分高凈值客戶對高股息板塊的配置意愿也有所下降。