中小券商股權正加速變動,地方國資接盤成主流。

近日,錦龍股份披露,擬轉讓所持中山證券67.78%股權信息已在交易所預掛牌,征尋標的股權意向受讓方。此前,錦龍股份已宣布徹底清倉旗下所持中山證券和東莞證券股權。

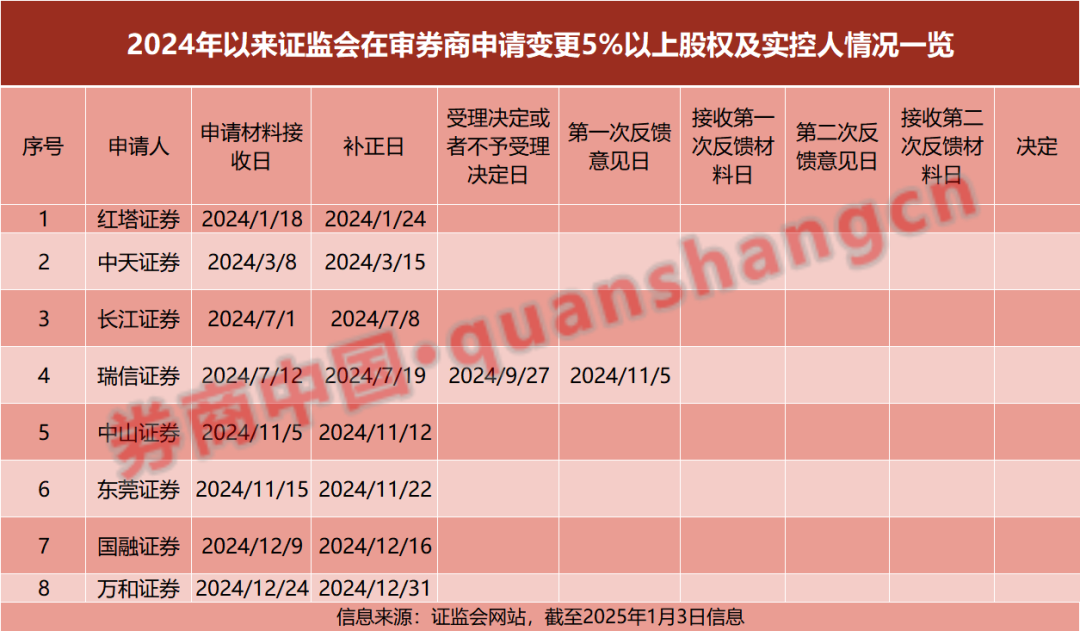

證券時報·券商中國記者注意到,民營股東錦龍股份轉讓證券股權,只是2024年以來中小券商股權加速流動的一個縮影,證監會僅去年受理的中小券商5%以上股權變動在審案例就多達8起。同時,在股權變動背后,地方國資接盤中小券商股權幾乎成為主流。

業內人士認為,證券行業競爭逐漸激烈,中小券商生存空間受到擠壓,其股東進行股權轉讓的現象日漸增多。同時,監管部門支持券業通過并購重組實現做優做強,一定程度上推動了股權轉讓頻繁進行。在頭部券商的規模效應和品牌優勢下,中小券商需要通過并購重組等方式尋求突破,以實現業務的多元化和區域布局的優化。

中小券商股權流動加速

1月6日,錦龍股份公告,擬轉讓所持中山證券67.78%股權的交易已在上海聯合產權交易所預掛牌,意在征尋標的股權意向受讓方。目前,該公司已聘請證券服務機構就重大資產重組事項開展盡職調查、審計和評估等工作。

值得一提的是,錦龍股份轉讓所持東莞證券20%股權仍在推進中,證監會官網顯示,東莞證券5%以上股權變動事宜在2024年11月受理,并于2024年11月22日要求進行材料補正。

1月3日,證監會官網披露審批信息顯示,2024年1月至今,相繼有紅塔證券、中天證券、長江證券、瑞信證券、中山證券、東莞證券、國融證券與萬和證券8家券商,遞交5%以上股權及實控人變動的申請材料。

證券時報·券商中國記者注意到,除了上述公示的正在審批變動中的8起券商股東變動,此前已經有多起中小券商股權變動已完成,同時,市場上還有包括股權變動程序尚未走到證監會審批的,以及多起5%以下股權變動券商的案例,初步統計,2024年以來合計超過16起。

例如,此前國聯證券并購民生證券99.26%股權和浙商證券并購國都證券34.25%股權,均在2024年12月已獲得證監會核準。

同時,北京產權交易所披露,目前大通證券15.42%股權正在掛牌轉讓,信息披露截止日直到2025年7月4日。

2024年12月,青海合一實業發展有限公司持有的渤海證券對應出資額10000萬元(出資比例1.2442%)股權價值,因無人出價而一拍流拍。

2024年11月26日,瑞銀證券33%股權在北京產權交易所被掛牌轉讓,轉讓底價為15.37億元。2024年11月21日,上海聯合產權交易所信息顯示,星展證券兩筆股權轉讓項目已于11月21日成交,轉讓比例合計為40%。此外,目前本鋼集團有限公司擬出售中天證券21.35%的股權,深圳銀之杰科技股份有限公司擬出售東亞前海證券26.10%的股權,均在進行中。

證券時報·券商中國記者注意到,種種現象顯示,2024年以來中小券商股權加速流動。業內人士分析,通常而言,中小券商股權轉讓頻繁出現,與中小券商面臨生存環境和股東因素有較大關系。

“股東要求我們每年提高凈資產收益率(ROE),但是券商的ROE普遍不高,”華南某中小券商人士對記者表示,中小券商股權長期難以給股東帶來好的回報也會選擇被賣掉,中證協此前披露,2023年證券行業凈資產收益率4.8%。

中航證券非銀行業分析師薄曉旭則認為,行業競爭逐漸激烈,市場集中度不斷提升,在中小券商生存空間受擠壓情況下,其股東進行股權轉讓的現象日漸增多。

地方國資接盤是主流

值得注意的是,此輪中小券商股權流動加速現象背后,地方國資接盤的現象頻頻出現。

盤點上述股權變動案例,證監會目前在審的股權變動8個案例中,長江證券、瑞信證券、東莞證券、國融證券和萬和證券,均出現地方國資接盤的情況。

其中,2024年3月,由于央企退金令等因素,三峽資本擬轉讓所持長江證券15.6%股權給湖北國資旗下長江產投,后續若變更順利,湖北國資將成為長江證券第一大股東。

2024年6月,北京國資公司宣布擬收購瑞士銀行和方正證券所持瑞信證券85%股權;而東莞證券股權變動中,錦龍股份也是將所持的20%股權擬轉讓給東莞國資企業;民營大股東長安投資控制的國融證券,最終擬轉讓給陜西國資控股的西部證券;萬和證券則被同樣為深圳國資控股的國信證券吞并。

“很多中小券商股權轉讓案例中,是因為原有的民營股東自身出現流動性壓力等各種問題,”一位不愿具名的非銀分析師對證券時報·券商中國記者表示。

上述人士表示,以上述中小券商股權轉讓案例來看,瑞信證券因大股東瑞信集團爆雷被瑞士銀行接管,“而轉讓中山證券和東莞證券的股東錦龍股份自身現金流壓力非常大,負債較高”,國融證券原有大股東長安投資自身資金鏈緊張,此前有多次訴訟或仲裁。

與此同時,“因為地方國資確實想要做大金融牌照,”上述非銀分析師認為,地方國資接盤券商股權成為主流,有著地方國資謀求壯大金融板塊的雄心,同時,響應監管政策導向,擔負防控相應的金融風險的責任,產業股東主業出現問題,接手中小券商股權有助于防范金融風險。

頭部券商與特色化券商格局初現

在中小券商股權加速流轉之際,頭部券商通過并購做大做強也在同步推進。

1月9日,國泰君安、海通證券兩家券商合并重組交易申請獲上交所審議通過。根據截至2024年三季度末的備考合并財務數據,合并后公司歸母凈資產3267億元、凈資本1774億元,均位居行業第一,超越“券商一哥”中信證券,成為國內券業“超級航母”。

在政策層面,2023年11月,證監會發聲支持頭部券商通過業務創新、集團化經營、并購重組等方式做優做強;2024年4月,新“國九條”提出“支持頭部機構通過并購重組、組織創新等方式提升核心競爭力”和“鼓勵中小機構差異化發展、特色化經營”。

薄曉旭表示,目前監管明確鼓勵行業內整合,在政策推動證券行業高質量發展的趨勢下,并購重組是券商實現外延式發展的有效手段。同時,在頭部券商的規模效應和品牌優勢下,中小券商也需要通過并購重組等方式尋求突破。

她預計,隨著行業并購重組案例逐漸增多,行業集中度也有望提升,頭尾部券商分化將加劇,行業“頭部券商+中小特色券商”格局逐漸明朗。

一位中部地區券商董事長則表示,證券行業同質化依然較為嚴重,地方券商可以在助力地方經濟發展和服務實體經濟方面發力,探索一些地方特色類業務。

“未來格局還有可能是地方特色券商,業務特色券商以及頭部大券商三足的情況。后續,行業并購可能標的,優先還要看股東是否有風險以及有訴求的券商,”一位券商研究人士對證券時報·券商中國記者表示。

國開證券分析師黃婧認為,在政策引導下,行業并購重組活動如期加速,旨在培育一流券商。

預計2025 年行業并購重組將持續活躍,頭部券商通過資本能力實現外延式整合,中小券商則更注重區域和業務互補,希望實現彎道超車。

校對:劉星瑩