新年伊始,對于很多購房者而言房貸利率于1月1日開始出現不小的變化,2024年全年房貸利率政策出現的多項調整將批量兌現。

2024年商業性住房貸款及公積金貸款均迎來多項政策調整,隨著政策的陸續落地和利率的下調,2025年1月1日起存量個人住房公積金貸款開始執行下調0.25個百分點的新利率;此外根據借款人重定價日及重定價周期調整的不同,部分存量房貸用戶也有望在新年的前幾個月陸續“刷新”房貸利率。

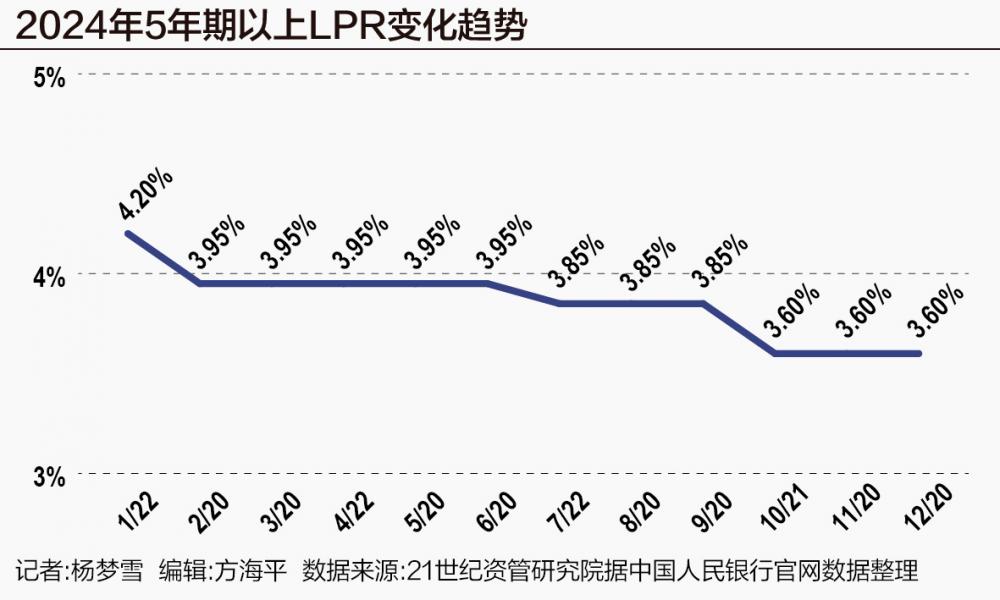

整體來看,2024年5年期以上LPR累積下調60個基點,疊加各地對房貸利率加點政策的調整,存量房貸用戶還貸壓力有所減輕,新購房成本也明顯下降。

新的一年房貸利率還將如何變化?2024年底召開的中央經濟工作會議提出,2025年實施適度寬松的貨幣政策,適時降準降息。中指研究院在《2024年樓市十大關鍵詞》中提到,當前涉及居民購房成本、購房門檻的房貸利率、交易稅費、首付比例等需求端政策均已降至歷史最寬松水平。降低房貸利率、降低交易稅費等亦具備空間,近期住建部提出要“有效發揮住房公積金支持作用”,預計2025年公積金貸款利率或將進一步下調。

商貸利率全年降超60BP

目前商業個人住房貸款利率定價方式主要包括固定利率和浮動利率兩種,浮動利率已成為比較主流的定價方式。對浮動利率而言,影響利率的主要因素為貸款市場報價利率(LPR)和在此基礎上的加點兩個方面。

其中5年期以上LPR對房貸利率影響最大,2024年內共出現過3次下調。具體來看,2024年2月,5年期以上LPR由4.2%下降至3.95%;7月,再次下調10基點,降至3.85%;10月再次下降25BP至3.6%,至12月仍維持3.6%的水平。以此計算,5年期以上LPR由年初的4.2%降至年末的3.6%,累積下調60個基點。

影響房貸利率的另一個因素為在LPR基礎上的加點(加點可以為負)。此前不同城市以加點規定不同的房貸利率下限,作為“一城一策”的調控手段,目前僅北京、上海、深圳等個別城市尚未取消。按最新LPR及利率下限要求計算,北京、上海、深圳目前首套房商貸利率均為3.15%,二套房根據城市和區域的不同略有差異,但利率下限的區間大多在3.35%~3.55%之間。

隨著房貸利率的下行,已有城市首套房貸利率跌破3%,但2024年10月底以來杭州、廣州、武漢、長沙、南京、佛山、蘇州、東莞等8個大中城市先后上調了房貸利率,首套房貸利率重回“3字頭”。

在此之前,同一城市在不同時期商業性個人住房貸款利率下限也存在較大差異,至2024年末達近年來較低利率水平。

以上海為例,2024年5月27日發布一系列重磅政策之后,首套住房商業性個人住房貸款利率下限調整為不低于相應期限貸款市場報價利率(LPR)減45個基點。在此之前,若首套房貸在2021年7月24日至2023年12月14日,則執行的購房利率為LPR+35BP;若首套房貸在2023年12月15日至2024年5月27日,則執行的房貸利率為LPR-10BP。

結合2024年10月存量房貸批量調整至LPR-30BP的政策,上海上述兩個階段購房的存量房貸借款人利率最多下降65個基點,疊加LPR下調,實際的利率下降幅度最大超過125個基點。

對新購房群體而言,房貸利率的下調也使得購房成本明顯下降。同樣以上海新發放的首套房貸款利率為例,以貸款發放當時的利率及LPR計算,2024年1月新發放首套房貸利率為4.1%,至12月利率已降至3.15%。與2024年年初相比,年末新購首套房貸款利率減少95個基點。

部分存量房貸調整重定價周期后利率陸續“刷新”

另一個與房貸利率下調頻率息息相關的變化還在于,2024年11月起取消重定價周期最短為一年的限制,借款人可與銀行協商重定價周期。

此前有多位存量房貸借款人對記者表示已經在新政生效后第一時間做出了調整。調整重定價周期將如何影響2025年要還的房貸?對于此前已申請調整的用戶而言,隨著新重定價日的陸續生效,其房貸利率也將在2025年的前幾個月陸續下調至當前較低利率水平。

據2024年9月發布中國人民銀行公告〔2024〕第11號,自2024年11月1日起,合同約定為浮動利率的商貸借款人可以與銀行協商約定重定價周期。在實際操作的過程中,大多數銀行已在2024年11月陸續開啟這項業務的受理,存量房貸客戶可選擇按3個月、按6個月、按12個月的不同周期重定價。

此次調整之前,重定價周期最短為一年,以重定價日為1月1日為例,調整前每年僅可在1月1日根據最新一期LPR報價調整一次房貸利率。若此前申請調整重定價周期為3個月,那么新的重定價日調整后即為每年1月1日、4月1日、7月1日、10月1日,即每年在上述4個日期房貸利率都將跟隨最新LPR調整,一年共可調整4次。自去年11月申請調整后,在最近一個重定價日1月1日也將“刷新”最新房貸利率。

行業人士普遍認為在利率下行階段重定價周期“越短越劃算”,利率上行周期則相反。上海易居房地產研究院副院長嚴躍進表示,如果全國購房的房貸利率大體下行,那么類似3個月一調是有好處的。但反過來,如果哪天全國購房的房貸利率上行,那么也會提前加大月供負擔的。他提醒,硬幣也分兩面,購房者需要理解這一點。

存量公積金貸款利率開始執行新利率

除商業性個人住房貸款外,存量公積金貸款也在1月1日迎來一輪全國性的下調。

2024年5月,央行發布《關于下調個人住房公積金貸款利率的通知》,自2024年5月18日起,下調個人住房公積金貸款利率0.25個百分點,5年以下(含5年)和5年以上首套個人住房公積金貸款利率分別調整為2.35%和2.85%,5年以下(含5年)和5年以上第二套個人住房公積金貸款利率分別調整為不低于2.775%和3.325%。

結合各地的情況來看,2024年5月18日起新發放的個人公積金貸款可以直接享受新的利率,而在此之前發放的未到期個人公積金貸款自2025年1月1日起執行調整后的新利率。同時值得關注的是,此次存量貸款利率下調為統一批量調整,無需主動申請辦理。

事實上,除了上述存量貸款利率的“利好”在新年開始執行,歲末年初也有多地公積金管理中心發布公積金貸款新政或就新政公開征集意見。

如重慶市住房公積金管理中心2024年12月30日發布《關于開展住房公積金商轉公貸款直轉業務的通知》,從即日起開展住房公積金商轉公貸款直轉業務。首批辦理該項業務的銀行為:工商銀行、農業銀行、中國銀行、建設銀行、交通銀行,其余住房公積金貸款合作銀行將根據實際情況逐步推廣。

合肥市住房公積金管理委員會辦公室2024年12月30日起對《關于恢復住房公積金“商轉公”貸款業務的通知》(征求意見稿)公開征求社會各界意見,計劃重啟個人住房商業貸款轉住房公積金貸款業務。據征求意見稿,滿足貸款住房為所在區域內首套住房且借款人名下無住房公積金貸款記錄等條件,有望能夠申請“商轉公”。

北京住房公積金管理中心2024年12月31日發布《關于調整住房公積金個人住房貸款借款人年齡上限的通知》,公積金貸款借款人年齡上限從最高不得超過65周歲調整為不得超過68周歲。