9月份以來,A股市場繼續縮量下行,但重組指數表現相對亮眼,大幅跑贏滬深300指數。“并購重組”是近期資本市場高頻詞,自去年以來多次被監管層提及。

近日,遼寧省委書記、省人大常委會主任郝鵬,省委副書記、省長李樂成在沈陽會見中國證券監督管理委員會黨委書記、主席吳清。吳清表示,中國證監會落實新“國九條”部署進一步全面深化資本市場改革,不斷提高上市公司質量和投資價值,充分發揮多層次資本市場體系功能,支持企業通過股債融資、期貨風險管理等渠道發展壯大,多措并舉活躍并購重組市場。

并購重組進入“活躍期”

自去年以來,尤其是新“國九條”出臺后,證監會多措并舉激發并購重組市場活力,以進一步優化重組政策環境。就在此前,中國證監會表示,在多項政策支持下,我國資本市場并購重組正進入“活躍期”。

據證券時報·數據寶統計,今年以來,共有147家公司(去重)披露最新重大重組進展,公司數量超2022年、2023年全年,與2021年的150家基本持平。其中,66家公司于今年首次披露重大重組事項,包括*ST人樂、大葉股份、湖北宜化等公司。

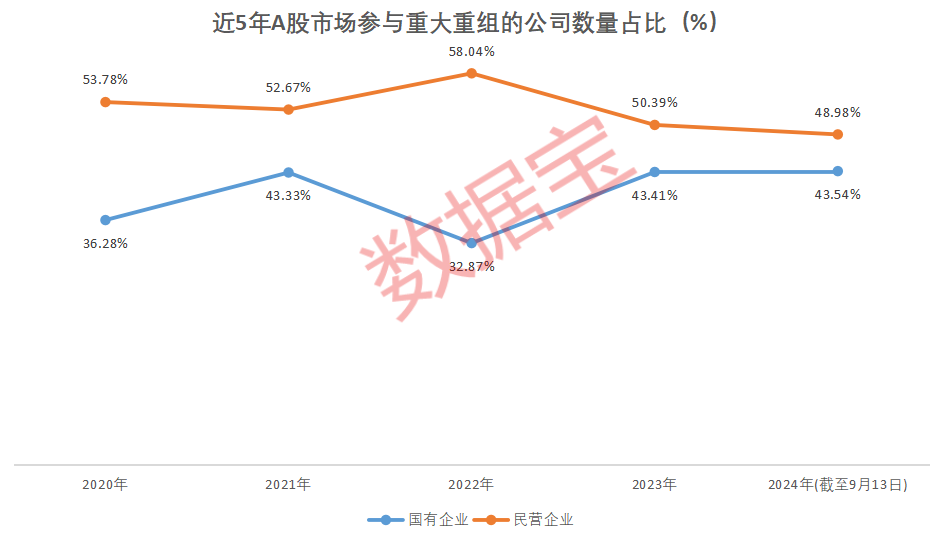

從參與主體來看,國有企業(含地方國企、央企)、民營企業是并購重組的主力軍,其中參與并購重組的國有企業數量占比呈上升趨勢,民營企業呈下降趨勢,今年以來,國有企業公司共計64家,數量占比近44%,民營企業占比下降至49%左右。

從重組目的來看,今年以來,以“橫向整合”為目的的并購重組案例數量占比創新高,并首次突破40%,表明上市公司通過產業鏈并購實現資源整合,發揮協同效應的意愿大幅提升。與此同時,戰略合作、資產調整類型的并購重組案例數量均大幅下降。

“硬科技”、券商為并購重組主陣營

從并購標的來看,按照首次披露日來計算,今年以來,以“硬科技”為主的戰略性新興產業,以及投資銀行與經紀業成為并購的主陣營。比如醫藥制造業公司雙城藥業擬定增收購奧拉股份100%股權,目前已通過董事會預案,交易標的奧拉股份屬于半導體行業,是一家高性能模擬電路芯片設計公司。比如國聯證券以橫向整合方式定增收購民生證券100%股權。

值得一提的是,券商行業并購潮正在加速,這一現象在今年尤為明顯,國泰君安吸收合并海通證券打造券商航母,這是新“國九條”實施以來的首單頭部券商的并購重組,可以說兩大巨頭的并購將并購重組推向高潮。

2023年11月,證監會提出,將支持頭部證券公司通過業務創新、集團化經營、并購重組等方式做優做強,打造一流的投資銀行,發揮服務實體經濟主力軍和維護金融穩定壓艙石的重要作用。

從參與主體所屬行業來看,高端制造業、醫藥生物、計算機等行業是并購重組“大戶”。自2022年以來,機械設備行業公司熱衷并購重組,2022年、2023年分別有12家、16家公司參與并購重組;今年以來,7家公司參與并購重組,包括大葉股份、克勞斯、寶塔實業等。另外汽車行業公司也有7家;醫藥生物公司5家;計算機、電力設備、交通運輸等行業公司各有4家。

競買方上市公司財務數據更勝一籌

在并購重組中,出讓方通常是指出售資產或股權的一方,出讓方可能基于多種原因進行出售,包括調整業務結構、優化資產配置、籌集資金或因業務不再符合公司的長期戰略目標,以剝離低效資產“斷臂求生”。競買方則是尋求通過購買資產或股權來擴大自己的業務規模、進入新市場、獲取新技術,提高市場份額。競買方可能是同行業的公司,也可能是來自不同行業的投資者,他們的目標是通過并購來實現自身的增長和擴張。

上市公司在出讓或競買之前,均會對自身財務狀況進行全方面的評估。以競買方為例,從歷史經驗來看,通常是財務狀況相對健康,且貨幣資金相對充裕的公司更具備并購重組的實力和優勢。記者對2019年來A股重大重組事件(已完成)進行分析后發現,相比出讓方,競買方無論是凈利潤增速還是貨幣資金流動資產比(貨幣資金/流動資產)均更勝一籌。

從公司規模來看,競買方上市公司在首次披露日前一年(T-1年,T代表首次披露年份,下同)平均流動資產接近90億元,同期出讓方上市公司平均流動資產超過250億元,競買方上市公司流動資產相對較低,這正符合他們擴大自身業務規模的需求。

從成長性來看,受資產規模影響,競買方上市公司的凈利潤水平相對較低,T-1年平均為5.77億元,同比增長近12%,同期出讓方上市公司凈利潤下滑10%。從現金情況來看,競買方上市公司T-1年平均貨幣資金25.47億元,貨幣資金流動資產比34.02%;出讓方上市公司T-1年平均貨幣資金58.28億元,貨幣資金流動資產比27.37%。

按公司屬性劃分,以國有企業來看,競買方和出讓方貨幣資金流動資產比相差不大,不過競買方為地方國有企業上市公司的凈利潤增幅相對較高,達到18%,同期出讓方凈利潤小幅下滑;中央國有企業中,競買方上市公司凈利潤小幅下滑。從民營企業來看,競買方、出讓方上市公司T-1年平均貨幣資金流動資產比分別為33.4%、25.27%;同期競買方凈利潤同比增長近15%,出讓方凈利潤平均呈虧損狀態。

以盈方微為例,2014年公司借殼舜元實業上市成功。2020年公司作為出讓方出售岱堃科技100%股權及債權資產,與此同時作為競買方擬購買華信科和World Style的股權,彼時公司已連虧3年(2017年至2019年),截至2019年末,公司賬上貨幣資金不到900萬元。此后,交易標的華信科和World Style助力公司脫困,并幫助盈方微扭虧為盈。2023年,公司再次籌劃資產重組,啟動對華信科及WORLD STYLE剩余股權的收購,截至2022年末,公司貨幣資金接近1400萬元,凈利潤同比增長360%以上。

并購重組預期利好刺激股價上漲

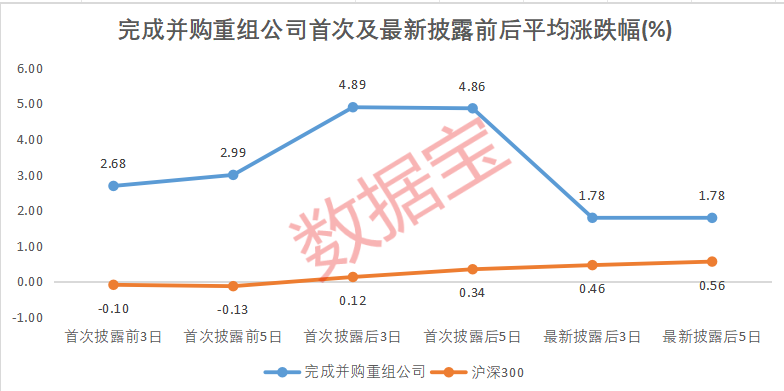

從二級市場來看,參與并購重組公司,在首次披露并購公告前后以及最新披露進度后,股價均表現優異。

以2019年以來完成并購重組的公司來看,首次披露前3日至首次披露日,參與公司股價平均漲2.68%,同期滬深300指數下跌0.1%,前5日參與公司股價平均漲幅近3%,滬深300指數下跌0.13%;首次披露日至后3日、后5日,相關公司股價平均漲幅均接近5%,滬深300指數平均漲幅均低于0.5%。最新披露日至后3日、后5日,相關公司平均漲幅在2%以內,依然跑贏滬深300指數。

值得一提的是,并購完成后(最新披露日),相關公司較滬深300指數的超額收益率明顯下降,公司股價走勢逐漸趨于理性,個別公司在并購重組落地后,股價呈下跌狀態。以大唐電信為例,2021年6月9日,公司首次披露“大唐電信子公司大唐微電子引入新的戰略投資者”事項,此后5日公司股價累計漲幅超過29%,2021年11月12日,該并購案例完成,18日公司披露該事項,自2021年11月18日至后3日、后5日,公司股價分別下跌2.15%、3.28%,同期滬深300指數均呈上漲狀態。

備受資金追捧的背后,反映了市場對于這些公司未來發展潛力的積極預期。并購重組被視為公司實現快速增長、提升競爭力的有效手段,因此,那些能夠通過并購重組實現戰略目標的公司往往能夠在二級市場上獲得更高的估值和投資者的關注。

部分并購重組公司出爐

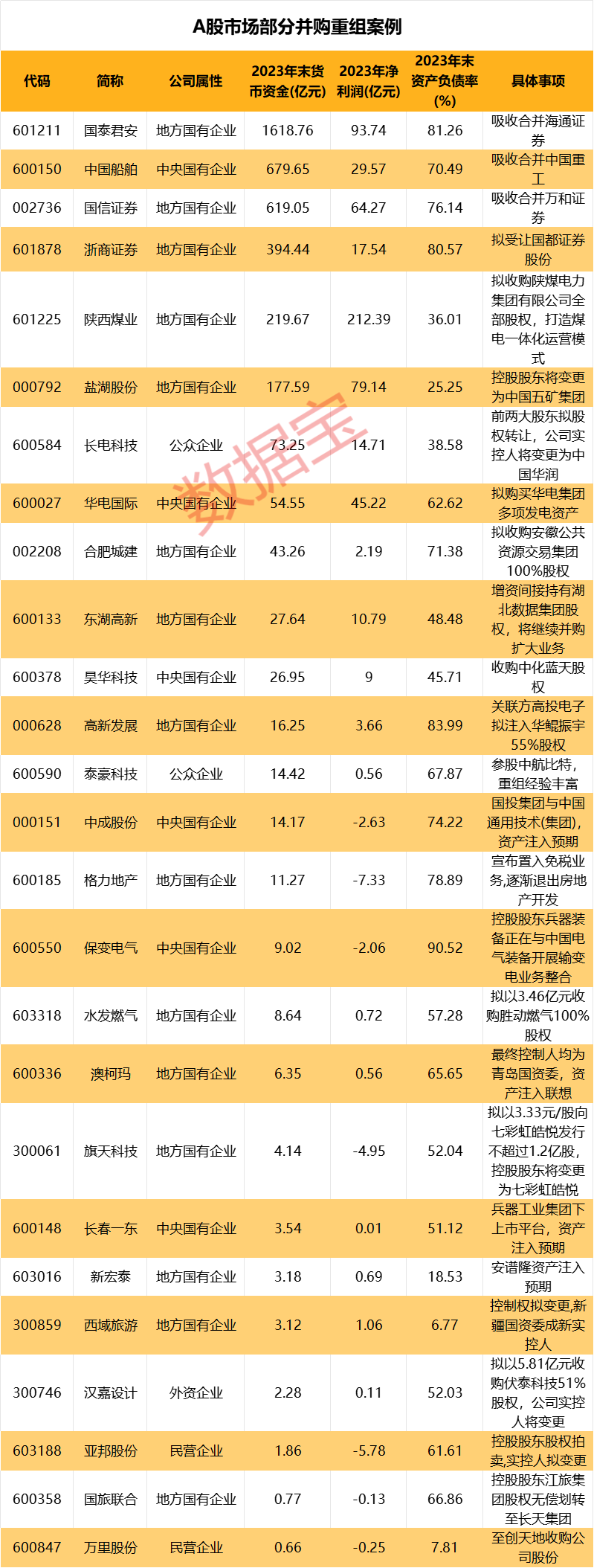

隨著政策的不斷加碼,未來將有更多公司參與到并購重組當中。根據上市公司發布的“籌劃重大重組”或“實控人變更”類公告(不含年內發布重組進度的公司,同一事項僅取1家上市公司信息),梳理出26家并購重組預期公司,其中國企上市公司多達21家。

除非銀金融行業3家公司外,其余23家公司2023年末貨幣資金相對充足,平均貨幣資金流動資產比超過31%,西域旅游、水發燃氣、鹽湖股份等5家公司貨幣資金流動資產比超過50%,西域旅游當前控股股東為天池控股,實控人為阜康市財政局,未來變更后,新疆維吾爾自治區國資委將成新實控人,2023年凈利潤增超12倍,2023年末資產負債率不足10%,財務相對健康。

央企中國船舶擬吸收合并中國重工,公司賬上現金非常充裕,接近680億元,2023年凈利潤增長16倍以上。

地方國有企業陜西煤業擬收購陜煤電力集團有限公司全部股權,打造煤電一體化運營模式。

公眾企業長電科技此前無實控人,公司是我國排名第一、全球排名第三的半導體封測巨頭。在各方完成股份交割及長電科技董事會改組后,長電科技控股股東將變更為磐石香港或其關聯方,實際控制人將變更為中國華潤。

聲明:數據寶所有資訊內容不構成投資建議,股市有風險,投資需謹慎。

校對:祝甜婷