QFII投資A股的熱情持續(xù)升溫。

QFII自2003年正式進入A股以來,經(jīng)過20多年的發(fā)展,已成為A股重要的投資力量,持股市值從2004年的超28億元,增長至今年上半年末的1000多億元。在不同階段,QFII投資側(cè)重點各不相同,從最初的傳統(tǒng)行業(yè),轉(zhuǎn)變到最新的以醫(yī)藥、電子為代表的科技方向。

入市以來,QFII的持倉收益率非常可觀,20多年來整體累計收益率遠遠跑贏市場整體。本文通過QFII的持倉變化、收益率對比、重點持倉股等多個維度,梳理歸納QFII投資邏輯。

2003年7月9日,瑞士銀行通過合格境外投資者(QFII)機制完成外資購買A股第一單,成為QFII正式參與中國股市的歷史性事件,我國資本市場對外開放的大幕由此拉開。21年來,QFII已成為中國資本市場提高對外開放的標志之一,被認為是境外資金合法合規(guī)進入中國內(nèi)地資本市場最有效的通道,是跨境金融業(yè)務(wù)的重要類別。

2003年QFII機構(gòu)正式入市,當(dāng)年共11家外資機構(gòu)獲得QFII資格。隨著準入門檻降低、投資范圍擴大、監(jiān)管持續(xù)完善,合格境外投資者數(shù)量顯著提升。今年以來有36家外資機構(gòu)獲批QFII資格,包括阿曼投資局等中東主權(quán)財富基金,也包括英國養(yǎng)老保障基金委員會等海外養(yǎng)老金巨頭。

截至今年6月末,全市場共有839家QFII機構(gòu)(含RQFII機構(gòu))。Wind數(shù)據(jù)顯示,最新額度超過20億美元的機構(gòu)共計10家,分別是澳門金融管理局、阿布扎比投資局、韓國銀行、法國興業(yè)銀行股份有限公司、巴克萊銀行有限公司、科威特政府投資局等。

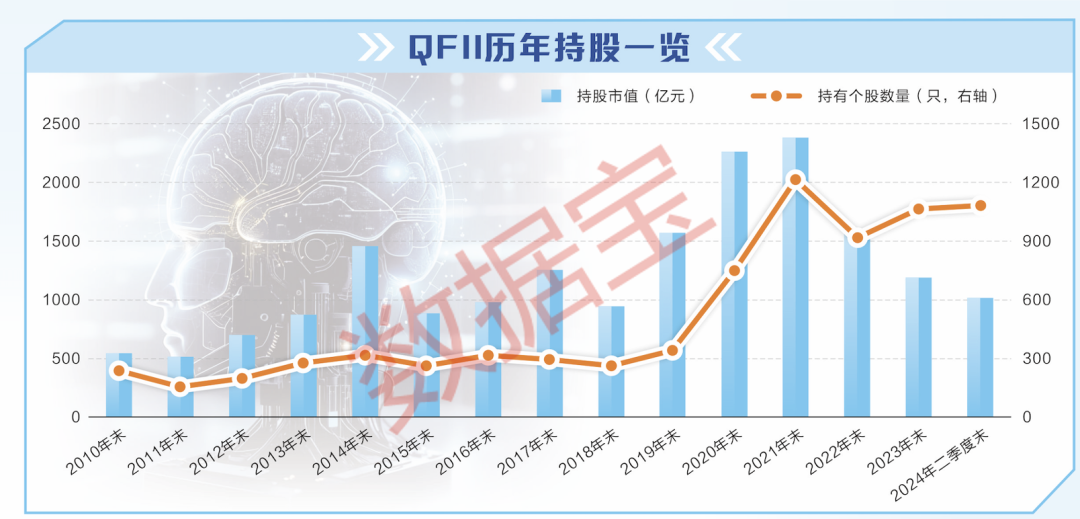

在機構(gòu)數(shù)量激增的同時,QFII投資A股的熱情也持續(xù)升溫,截至今年第二季度末,QFII合計重倉持股1084只,持有重倉股市值為1014億元。較2004年的28.62億元增長超34倍。2021年末,QFII重倉股市值一度達到2382.21億元,創(chuàng)QFII開通以來最大規(guī)模,較2004年增長超82倍。

配置重點轉(zhuǎn)向科技賽道

板塊配置方面,QFII最新持倉主板股票市值占比下滑至59%,持倉創(chuàng)業(yè)板與科創(chuàng)板提升至41%。2017年之前,QFII重倉股主要集中在主板,占比均高于85%;2018年以來,QFII持倉主板比例持續(xù)下滑,2023年末和2024年上半年的比例均為59%,科創(chuàng)板和創(chuàng)業(yè)板的持股比例從以往的不足20%,提升至最新的41%,持倉規(guī)模翻番。

作為“聰明錢”,在持股策略方面,QFII在經(jīng)濟發(fā)展的不同時期,持股策略各不相同。2003年~2008年中國經(jīng)濟高速增長,資源類及周期類行業(yè)表現(xiàn)較為突出,在該時期QFII配置周期類行業(yè)較多;2009年~2017年,在供給側(cè)改革以及消費升級等多重因素催化下,國內(nèi)消費需求旺盛,A股消費股跑出亮眼行情,QFII重倉板塊轉(zhuǎn)至消費類行業(yè),2009年食品飲料躍居成為QFII第二大重倉行業(yè),2016年~2017年,QFII對食品飲料持倉進一步提升,取代銀行,成為QFII第一大重倉行業(yè);2018年~2022年,消費類行業(yè)估值較高,部分QFII選擇落袋為安,開始兌現(xiàn)離場,配置占比逐漸下滑,銀行板塊重新回歸第一大重倉行業(yè),以醫(yī)藥生物、電子行業(yè)為代表的科技創(chuàng)新方向成為近幾年QFII新配置重點。

截至今年上半年末,QFII前三大重倉行業(yè)分別是銀行、電子、機械設(shè)備,持股市值占比分別為50.13%、10.14%和4.42%,其中銀行、電子兩大行業(yè)的持倉占比均較2023年末有明顯提升。

投資收益率顯著超越市場

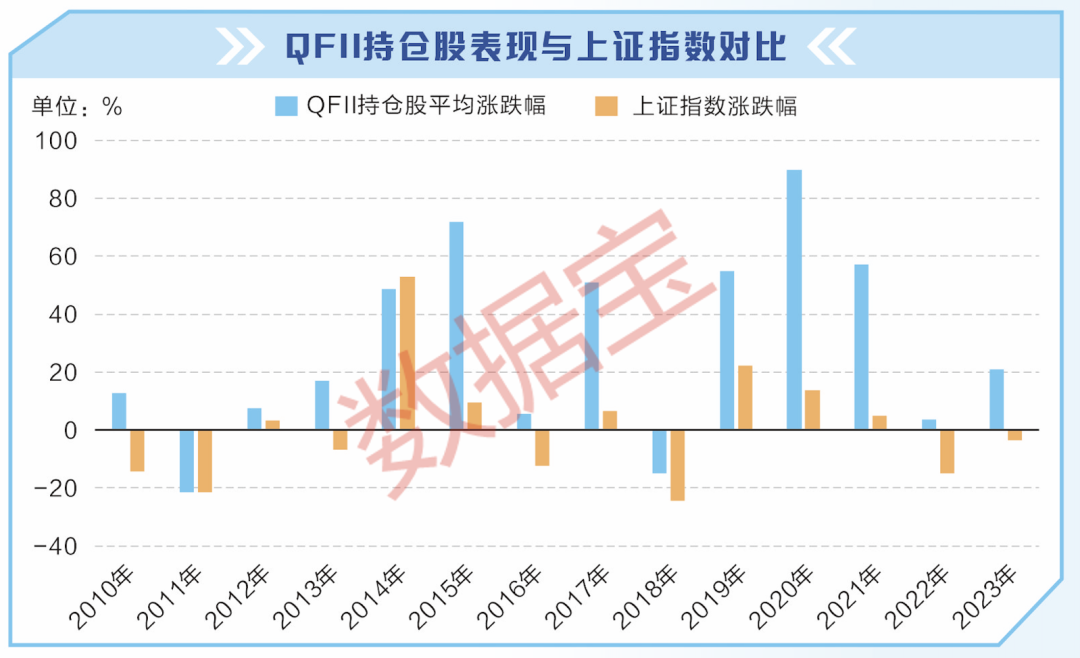

自入市以來,QFII雖未做到每年均實現(xiàn)正收益,但其盈利能力非常出眾,被視為A股市場的投資風(fēng)向標之一,也被看作海外“聰明錢”的代表。

從萬得QFII重倉股指數(shù)來看,自2019年以來,該指數(shù)累計上漲86.02%,區(qū)間最高漲幅近190%,同期滬深300指數(shù)累計上漲6.15%,上證指數(shù)累計上漲9.86%。

綜合2004年~2018年間的市場行情來看,在大盤整體經(jīng)歷兩輪牛市,重要股指均累計實現(xiàn)大幅上漲的背景下,QFII在上述年間基本為盈利狀態(tài)。

2021年QFII持倉股市值創(chuàng)新高之后,持倉市值已連續(xù)兩年下降,但從年平均漲跌幅來看,QFII持倉收益率仍然強于大盤。2022年上證指數(shù)下跌15.13%,QFII重倉股平均上漲3.68%;2023年上證指數(shù)下跌3.7%,QFII重倉股平均上漲21.06%。由此可見,QFII持倉收益率顯著超越市場。

持股時間與盈利水平成正比

從各家QFII機構(gòu)入市以來的收益水平來看,持股時間越長的機構(gòu)其盈利越高。由于2003年入市的QFII機構(gòu)僅3家且至年末的持股時間不足半年,本文從2004年作為收益率水平觀察起點,且由于建倉數(shù)據(jù)缺失,本文假設(shè)2004年初的資產(chǎn)為起始點并根據(jù)其每年末重倉股當(dāng)年的平均漲跌幅來計算當(dāng)年資產(chǎn)的增減,同時剔除QFII持倉時間不足1年的上市新股。

如某QFII 2005年持倉股平均上漲40%,2006年平均上漲20%,則兩年累計收益率計算公式為(1.4*1.2-1)*100%,最終值為68%。

值得注意的是,該指標僅是衡量QFII投資能力,并非其真正的持股收益率。

從單家QFII不同持股年限的收益來看,持股年限在10年以上的QFII有31家,僅一家未取得正收益,其他30家QFII均取得正收益,且平均收益率高達18.79倍。持股年限在5年至10年(不含)、2年至5年(不含)的分組數(shù)據(jù)中,分別有15.38%和50%的QFII累計收益為負,即投資未取得盈利。這從側(cè)面反映出,QFII持股時間越長,其取得正投資收益率可能性越高。

17家機構(gòu)累計收益率超10倍

入市時間最長的QFII有6家,分別是瑞士聯(lián)合銀行、美林證券、比爾及梅林達蓋茨信托基金、香港上海匯豐銀行、摩根士丹利、高盛,投資A股時間均超20年,他們?nèi)胧幸詠砥骄塾嬍找媛矢哌_35.27倍。其中收益率最高的是瑞士聯(lián)合銀行集團,入市21年來累計收益率達74.63倍。

從入市以來累計收益率統(tǒng)計,有17家QFII機構(gòu)超10倍。摩根大通銀行的財富管理規(guī)模與盈利水平一直保持全球領(lǐng)先地位。自2005年入市以來,其已持續(xù)投資A股19年,累計投資收益率達92.73倍,在這19年間,其有3年的持倉股平均漲幅超100%,2007年甚至達到240.73%,可見其選股能力非凡。

據(jù)數(shù)據(jù)寶統(tǒng)計,摩根大通銀行歷年年末持有的個股合計有40只(不含持倉時間不足1年的新股,也不含在季報中出現(xiàn)但未在年報出現(xiàn)的個股),按照持有年份期間的年平均漲跌幅來看,75%的股票均為摩根大通銀行帶來正收益。摩根大通銀行持有水泥概念股萬年青的時間最長,達到7年,從2007年至2013年萬年青股價累計漲幅為199.28%。

德意志銀行自2003年入市以來,已持續(xù)在A股投資17年,累計收益率僅次于摩根大通,達86.84倍。另外,瑞士聯(lián)合銀行、美林證券等QFII機構(gòu)的累計收益率居前。

堅定持有23只穩(wěn)健高增長股

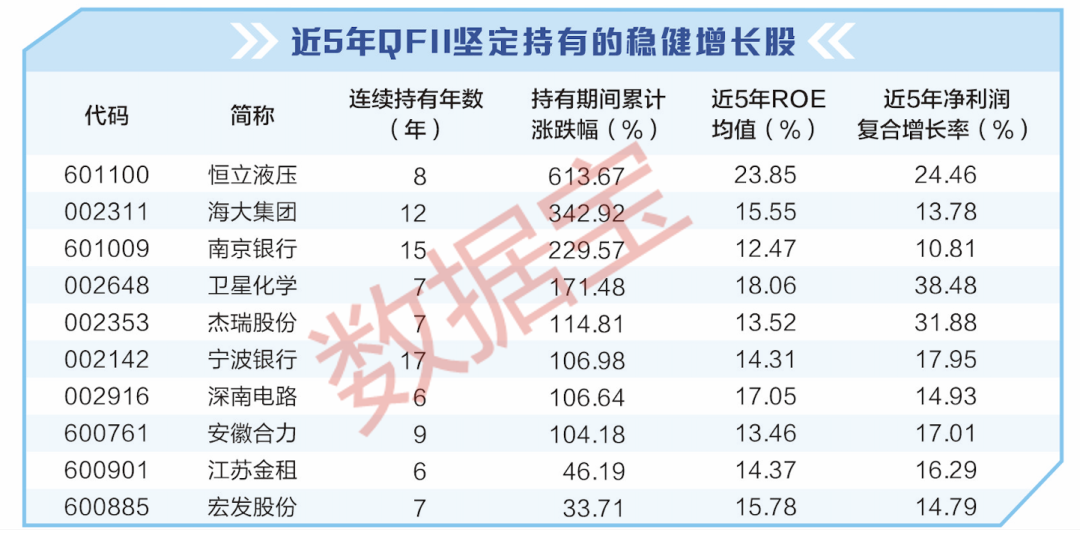

據(jù)數(shù)據(jù)寶統(tǒng)計,2019年以來,每年均獲得QFII機構(gòu)持有,且今年上半年依舊重倉的個股有23只(剔除ST股)。

從這23股的市場表現(xiàn)來看,超半數(shù)個股在QFII持有期間累計漲幅超100%,即股價實現(xiàn)翻倍,僅4股的累計收益率錄得負值。

液壓行業(yè)龍頭恒立液壓的QFII持股累計收益率最高,達613.67%,QFII已連續(xù)持股達8年,僅在2020年該股股價就上漲238.72%。恒立液壓長期穩(wěn)定成長的特性明顯,2019年~2021年凈資產(chǎn)收益率(ROE)均維持在23%~31%之間,2022年和2023年ROE有所下滑,分別為18.55%和17.36%,公司近5年凈利潤復(fù)合增長率達24.46%。

生益科技、寧波銀行、深圳機場、南京銀行的QFII持有年限均超15年。其中生益科技的QFII連續(xù)持有年數(shù)最長,達到18年,今年上半年該股依舊獲得QFII重倉。自2007年開始,生益科技股價累計上漲545.32%。

按照2019年~2023年凈資產(chǎn)收益率持續(xù)高于10%,且近5年凈利潤復(fù)合增長率大于10%,統(tǒng)計QFII堅定持有的穩(wěn)健增長股,共計有10只入選,包含衛(wèi)星化學(xué)、杰瑞股份、寧波銀行、深南電路等。

QFII三大投資秘籍

通過上述數(shù)據(jù)梳理發(fā)現(xiàn),20多年來,QFII在A股的投資可謂非常成功,每次賽道切換非常精準,同時還長期持倉了高成長個股。根據(jù)數(shù)據(jù)寶觀察,QFII成功的邏輯主要在以下三方面。

第一、趨勢判斷準確,精準擇時。QFII入市以來,上證指數(shù)先后在2007年、2015年和2021年達到階段高點。QFII憑借出色的趨勢判斷能力,均在高點來臨的前一個年度顯著加倉。統(tǒng)計數(shù)據(jù)顯示,2006年QFII持股市值較上年增長222.74%,2014年持股市值較上年增長66.81%,2020年持股市值較上年增長43.68%。

第二、重倉行業(yè)集中于相對安全、穩(wěn)健的行業(yè)。銀行業(yè)是金融市場穩(wěn)定的根基,該行業(yè)常年位居QFII重倉行業(yè)首位,且持倉占比顯著高于其他行業(yè)。2009年以來,QFII重倉的食品飲料、家用電器、醫(yī)藥生物等行業(yè)均為典型的弱周期行業(yè),受宏觀經(jīng)濟周期的影響較小。值得關(guān)注的是,從2018年到2022年,消費類行業(yè)估值較高,QFII開始兌現(xiàn)離場,減配該板塊,將銀行重新增配至第一大重倉行業(yè)。

第三、QFII長期偏好高ROE個股,近年來偏好成長股。數(shù)據(jù)寶梳理累計收益率最高的摩根大通銀行、德意志銀行、瑞士聯(lián)合銀行三家QFII機構(gòu)的重倉股發(fā)現(xiàn),近四成個股近5年ROE均值都超過10%,持倉的近500只個股近5年凈利潤復(fù)合增速超10%。從總體持倉股的ROE水平看,2010年~2015年QFII重倉股的ROE平均在11%左右,2016年~2020年提升至14%左右。自2021年開始偏好成長股后,其重倉股的ROE平均水平出現(xiàn)連續(xù)下降,從7.74%降至2023年的3.63%。

從估值角度來看,2010年~2015年QFII重倉股的市盈率在54倍左右,2016年~2020年重倉股的市盈率升至58倍;2021年~2023年,QFII重倉股的市盈率平均水平分別為81.57倍、69.67倍和73.87倍。從重倉行業(yè)和個股來看,近年來,高估值成長板塊也獲得QFII青睞,不少新能源汽車、創(chuàng)新藥、通信個股均獲得“聰明錢”的關(guān)注。